无论红海还是蓝海,总之,医美行业在中国仍然是一片热海。

一端是不断加注、勤勉研发的上游厂商,一端是追求完美、体验更好可能性的消费者。当然,还有扮演重要角色的中游承接者——医美机构,他们瓜分着巨大市场份额,同时也成为行业残酷优胜劣汰的被试。

2017年6月德勤发布了《中国医疗美容市场分析》,从数据和客观现象的分析维度,为全产业链呈现出了一个真实的医美行业进行时,和一个更有想象力的医美行业未来式。

很高兴,报告中德勤对伊美尔的行业地位给予肯定——“综合看来,伊美尔业务收入较高,是国内的连锁品牌,未来具有相当实力争当行业龙头”。

中国医疗美容已经有近30年的行业历史,伊美尔就见证了其中的20年。借用伊美尔创始人兼CEO汪永安的一句话:“无论行业如何洗牌,企业如何排序,伊美尔始终在做,并将一直去做行业内一位‘合格的笨人’。”

报告发现了什么?

●中国已经成为全球第三大医疗美容市场,未来3年增速领先全球,市场空间巨大。

●中国医美市场的主要消费群体是28岁-35岁的年轻白领和36岁-50岁的成熟女性。

●非手术类美容治疗,主要以玻尿酸、肉毒素及皮肤护理项目成为未来行业热点。

●目前公立医院和民营医美服务商在中游产业平分秋色,竞争激烈,行业面临整合,有待具 备规模效应的大型连锁机构脱颖而出。

●互联网对于医美下游产业加速渗透,各类医美APP正成为获客主要渠道。

●中国医美行业迎来并购潮,新进入者主要以资金雄厚的消费类上市公司为主,产业链上游并购尤其活跃,主要目的为引进新型技术和产品。

全球医疗美容市场

●全球医美市场规模稳步增长。预计将以7.27%的年复合增长率增长,于2020年达到133.4亿美元规模;

●全球医美项目容量逐步增长。分析师预测,2018年总项目容量会达到约8000万例项目;

●同时,报告也按照激光类医疗美容、面部美容、胸部植入及牙科等分类,对全球医疗美容市场的各个细分项目进行了市场份额及预测分析。

中国医疗美容市场

●中国医美规模增长迅速。中国医疗美容市场2017年全年预计达到1760亿人民币,分析师预测到2020年达到4,640亿人民币,年均复合增长率达到40%;

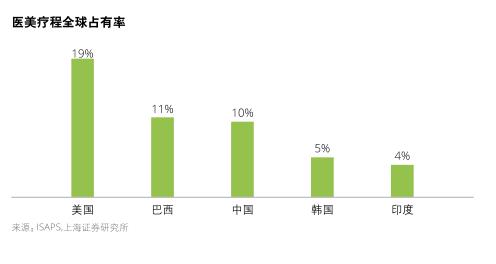

●中国成为第三大医美国家。超过韩国和印度,仅次于美国和巴西;

●中国市场成长空间巨大。与其他主要医美国家相比,中国医美市场规模和全球占有率逐渐增长的同时,医美疗 程渗透率仍较低,这表明中国市场人均接受医疗美容疗程的渗透率有待提高,市场成长空间巨大。

医疗美容需求分析

●潜在客户需求年龄层集中在28-35以及36-50岁的年轻白领及成熟女性;

●潜在客户要求“美貌”与“安全”并重。据统计20%的潜在消费人群表示只要安全,价格不是问题;

●需求驱动因素——可支配收入增加,推动医美需求。我国人均可支配收入从2011年21,810元增至2016年33,616元,预计2018年将达到 47,595元。根据世行发展报告,当一个国家的人均收入超过2,000美元之后,即进入到中等发达的小康社会,对医疗整形美容行业的需求就会增加10%左右,并每年会以该速度递增;

●人口老龄化催化医美服务快速发展。未来15年中国将进入人口老龄化社会,由于化妆品对抗老作用的局限性,更多人会选择医疗美容作为减缓衰老的美容方式;

●大众日益接受医美观念;

●新技术支持医美发展。诸多仪器技术无创痕,操作完毕即有显著效果;肉毒素瘦脸有望通过表皮涂抹实现;透明质酸产品实现高支撑性和高稳定性,使得鼻整形、下巴整形、额头填充、苹果机填充等小范围填充大大简便;自体干细胞培育注射促进细胞修复延缓衰老技术已经实现商业应用,通过“挂点滴” 方式即可实现全身/局部美容;

●医美保险量化医疗风险,助力医美需求扩张;

●医美消费分期支付,降低消费门槛,拉动需求增长。

医疗美容行业准入与规范

●医美相关政策出台,促进我国医疗美容行业规范发展;

●完善法律法规,打击非法医疗机构。

医疗美容行业热点

●中国医美市场按照是否进行手术,将医疗美容可分为手术类与非手术类。

● 非手术美容治疗是行业热点。在消费者需求驱动下(创伤小、恢复快、风险低),非手术治疗发展迅速,且治疗增长率达40%,远远高于手术治疗;

● 非手术美容治疗——玻尿酸及肉毒素。主要的非手术治疗(注射玻尿酸及肉毒素)预计将增长35%,且竞争将加剧;

● 非手术美容治疗——皮肤护理,有“单价高昂,回访频率高”的特点,其增长或超过行业平均水平。

医疗美容行业产业链及市场竞争

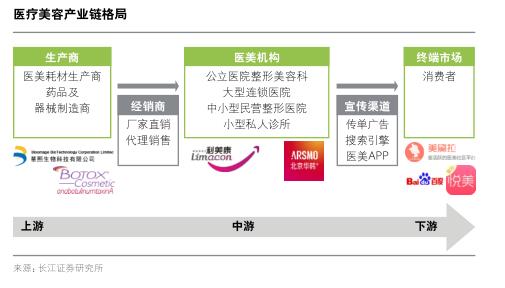

●上游企业主要包括美容耗材、药品及器材。且注射类材料玻尿酸、肉毒素供应商之间的市场竞争将会加剧;

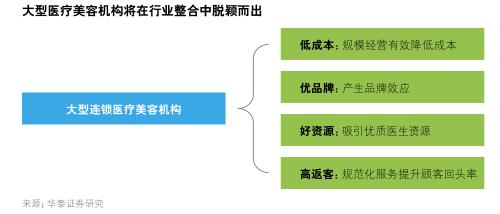

●行业中游主要包括各类医美服务商,按照医院性质分类包括公立医院和民营医院。中长期看,中游医美机构整合提升空间更大,未来有可能成为各方争夺的主战场。且整个中游产业将进入整合阶段,其中,大型连锁美容机构是医美行业发展趋势,将在整合中脱颖而出;

●下游产业即终端市场为消费者,大多数通过传统广告、美容院导流以及互联网平台 APP等宣传方式获取信息。目前国内整形美容行业,正规的大中型医疗美容医院多采用广告、百度搜索竞价以及 美容院导流等方式获取客户,但由于行业逐利属性,医疗美容行业下游也存在虚假广告、美容院介绍“黑诊所”等恶劣情况,消费者与医疗美容机构间存在严重的信息不对称,众多消费者群体处于高价引流成本导致的过度诊疗,而潜在消费群体则是望而却步的状态。而新兴获客渠道打破传统桎梏,推动行业良性竞争。

医疗美容行业领先竞争者

“综合来看,伊美尔业务收入较高,是国内优质的连锁品牌,未来具有相当实力争当行业龙头”。报告中,德勤分析师团队用了整整四页来介绍了这家“全方位大型医疗美容连锁龙头服务商”。

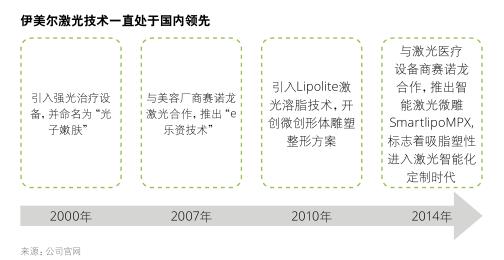

实力强大的医师团队、严控风险的体系和机制、坚持“适度医疗”的理念和提供全方位专业的医美服务,都是伊美尔“成为目前国内医美行业一线品牌”的砝码。

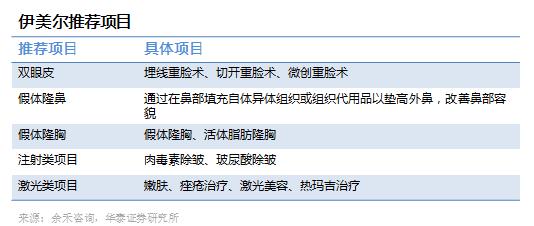

公司以实体医疗美容机构为依托,完善医美上下游产业链经营,寻求产业链协同效应,从事批发Ⅲ类医疗器械,医用电子仪器设备、医用激光仪器设备、植入材料和人工器官,手术室、急救室、诊疗室设备及器具、医用卫生材料及敷料等上游业务以及广告代理业务。还进行医疗投资管理,健康咨询(须经审批的诊疗活动除外)等医美服务业务。并计划通过收购兼并等方式继续完善全国布局。

数据方面,在余禾咨询所做的调研中,伊美尔的品牌知名度(38%)显著高于其他品牌,市场地位已初见峥嵘。015年伊美尔复购率达61%,远高于行业平均水平50%。

中国医疗美容行业并购

●医疗美容行业迎来并购潮。行业上游并购规模增长最快,中下游也保持旺盛的活跃度;

●并购以产业链上游企业为主。2001-2016年,产业链上游并购金额所占总并购金额比列总体在55%以上(2013- 2015年除外),其中经典案例有复星动力基金2.9亿美元收购Alma、熙生物以1.92亿美元收购法国Laboratoires Vivacy SAS公司;

●上市公司跨界投资于医美行业。

(责任编辑:bianji_pub1)