今年并购业务异常火爆,高盛并购交易业务老大的地位得到进一步巩固。

高盛仅本周获得的两笔收购业务的交易额就超过了1000亿美元:制药巨头企业阿特维斯 (Actavis)拟660亿美元收购肉毒杆菌药物生产商 Allergan,全球第二大油服企业哈里伯顿(Halliburton)计划以346亿美元收购第三的贝克休斯( Baker Hughes )。

由于摩根士丹利无缘该两笔业务,高盛进一步拉开了与这一多年老对手的差距。并购咨询业务利润丰厚,研究公司Dealogic预计仅这两笔业务可为包括高盛在内的投行们带来最高3亿美元的收入。

今年并购交易的火爆程度是金融危机以来罕见的。据《华尔街日报》报道,算上Actavis和Halliburton的收购,今年全球并购交易的总价值达到了3.1万亿美元,是2007年以来最高的一年。高盛已经从中赚取了17亿美元。

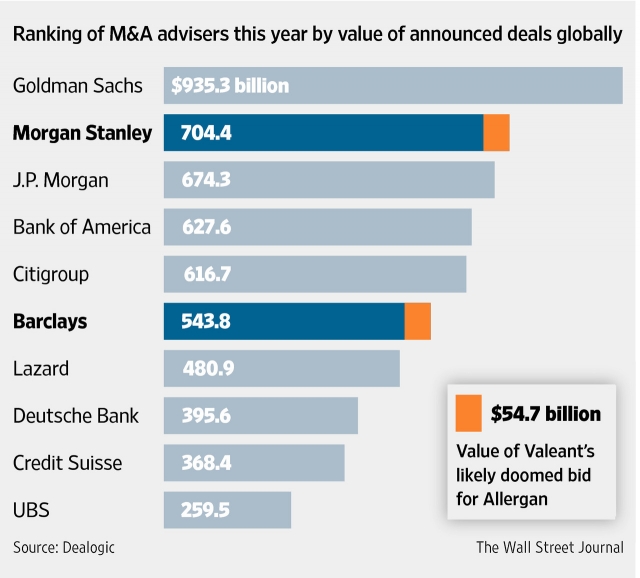

尽管华尔街经历了这些年的金融风暴和动荡,但是像并购咨询这样的业务并没有出现太大的变化。高盛今年在全球范围内为价值达9350亿美元的并购交易提供咨询服务。

本周一宣布的这两笔收购交易,美国银行也分得了一杯羹。但是行业里的另一大巨头摩根士丹利却无缘任何一笔。

华尔街见闻网站介绍过,Allergan的现有股东、对冲基金大佬Ackman一直希望由自己持股的加拿大公司Valeant制药和自己的对冲基金潘兴广场资本管理公司出面收购。但如今这种可能已变得微乎其微。

摩根士丹利的不幸就在于当发现无法从Allergan手中争取业务后,它转向了Valeant。结果Valeant当不成收购方,摩根士丹利也就与该笔年内最大的并购业务失之交臂了。

祸不单行,剔除了Valeant这笔不太可能发生的并购后,摩根士丹利的排名已经落后于摩根大通。

与摩根士丹利一样站错了队的还有加拿大皇家银行(RBC)和巴克莱银行。《华尔街日报》援引消息人士称,包括它们在内的七家公司原本将为Valeant提供超过200亿美元的融资用于收购Allergan,然后瓜分超过5亿美元的报酬。

现在,取而代之的是摩根大通。Actavis周一发布的声明显示,摩根大通将为其收购Allergan提供近60%的资金。此外,它还是Actavis此次收购的唯一顾问。

Dealogic预计,摩根大通、高盛和美国银行将共同瓜分该笔收购交易带来的1.6-1.8亿美元。

在Halliburton的收购交易中,瑞士信贷是当之无愧的大赢家。它是Halliburton的主要顾问,Dealogic预计Halliburton将为该收购服务支付1-1.2亿美元。

(并购咨询排名:按已宣布交易价值总额排)

(责任编辑:lixuezhen)